「さぁ、家づくりを始めるぞ!」と決めて、即金でバンっ!と一括支払いができる人なんて、ほとんどいないはず。多くの方が最初にぶち当たる壁が「住宅ローン」。よく耳にはするけれど、当事者になるまでは具体的にどういうしくみなのかを考える機会はほぼなかったのではないでしょうか。

ここでは住宅ローン初心者の方向けに、まずはどういうことに着目して、何を考えればよいのかについて簡単にご紹介しましょう。

住宅ローン選びで最優先すべきは「少しでも低い金利」を探すこと!

住宅ローンを選ぶときに、最優先するべきことは「金利」です。たとえば、2000万円を2.0%の金利と2.2%の金利で借りた場合を比べると、たった0.2%の違いでも、なんと返済利息が約87万円も少なくてみます(借りれ期間35年、月々の返済のみの場合)。期間限定の金利優遇を行っている銀行も多いので、店頭で最新情報をチェックしましょう。また、住宅ローン専門の「SBIモーゲージ」などのネット系の住宅ローンなども、金利が低いので狙い目です。

金利には、「固定金利型」「変動金利型」「固定金利選択型」の3種類があり、同じ金融機関でもどのタイプの金利を選ぶかによって適用金利が異なりますので注意してください。

自分にとって有利な住宅ローンを見つける

金融機関によっては、取引の内容などによって、一般に提示している住宅ローンの金利よりも低い特別優遇金利を設けているところがあります。そのなかでも多いのが、「給与振込口座があれば金利を優遇する」というものです。また、融資の申し込み時に口座を開けばOKという場合もありますので、口座のない銀行の優遇情報も確認してみるといいでしょう。また、地方公務員の場合、地元の銀行や信用金庫で、会社員の場合は、勤務先が提携する金融機関で融資を受けると、手数料や金利を優遇してもらえる場合があります。勤務先の総務部などに確認してみてください。

長期固定金利のローンでシミュレーションしてみよう

ローンの契約時にかかる保証料や手数料は、借り入れ額などで決まります。金融機関によって算出方法も異なりますので、どのローンが本当に得なのかを計算するには、自分で試算してみるのがいちばん確実です。ローンの候補がしぼれたら、自分の借り入れ額や返済期間をあてはめて、総返済額を計算してみましょう。金利は、今後の金利情勢で変動する変動金利型や固定金利選択型よりも、将来的にずっと変わらない固定金利が安心です。ローンのシミュレーションは、「フラット35」のサイト(http://www.flat35.com/simulation/)などでできます。

たくさん借りるための「ボーナス返済」はできれば避ける

ローンの返済金額を計算する際は、「月々いくらなら無理せず返せるか?」をもとに計算するのが鉄則です。ローンを組むときに、たくさん借りるためにボーナス返済を組む人もいますが、できれば避けたほうがいいでしょう。ボーナスが減ったり、教育費があがった場合など、家計がピンチになってしまうこともありえます。ボーナスに余裕があるなら、月々返せる額でローンを組んだうえで、ボーナス返済を組み入れて期間短縮をするプランにしましょう。これなら、効率よく返済ができて、たとえボーナスが減ってしまったときにも、月々の返済のみに戻すことが可能ですので、ダメージが少なくてすみます。

ネット銀行の住宅ローンも検討を!20万円ほど安く抑えられる

実店舗のないネット銀行の場合、住宅ローンを組むときの手数料や金利が、他行に比べて20万円ほど抑えられるケースもあります。ネット上ですべての手続きがすむため、銀行に出向く時間がない人などにもおすすめです。ほかにも、低金利のところが多いことや、保証料・繰り上げ返済手数料・団体信用生命保険加入料などが不要の場合が多いなどのメリットが挙げられます。

一方、デメリットもあります。いちばんに言えるのが、書面のみの審査になるので、リスクを避けるために一般的に審査が厳しく、日数がかかること。とくに自営業の人などは審査が厳しくなりがちです。また、手続きがすべてネットになるので書類を揃えるのに手間がかかります。勤務先が安定している会社員や、融資の実行までに時間の余裕があるケースでは、おすすめします。

どんな住宅ローンがあるのか、それぞれの特徴を理解

住宅ローンには大きく分けて公的ローンと民間ローンがあります。そのほかに、中間的なシステムの「フラット35」があり、こちらが最近の主流となっています。

それぞれのローンについて説明していきましょう。

公的ローン

公的ローンには「財形住宅融資」と「自治体融資」があります。最近は、民間ローンに魅力的な商品が出そろっているため、公的ローンを利用する人は少ない傾向にあります。

【財形住宅融資】

財形貯蓄を1年以上継続していて、貯蓄残高が50万円以上あること、それに加えて一定の条件を満たした人が利用できる住宅ローンです。比較的金利が低いのが魅力ですが、金利は5年ごとに変わるので、将来的な資金計画が立てにくいというデメリットもあります。

【自治体融資】

地方自治体が行っている融資ですが、最近は利用できる自治体がなくなってきました。一部の自治体では、利子補給制度を実施しているところもあります。これは、所定の金融機関でローンを組んだ場合に、その金利の一部を一定期間補助するというものです。

民間ローン

民間の金融機関では、住宅ローンを取り扱っているところが多く、その商品も多種多様です。基本的に民間ローンは、ローンを借りる「人」に対しての融資になるので、申し込みの際には一定の審査があります。

【銀行のローン】

都市銀行や地方銀行などがそれぞれに行っているローンです。その銀行を給与振込口座にしている場合は優遇金利が適用されるなど、さまざまなサービスが提供されています。

【信用金庫・信用組合のローン】

信用金庫や信用組合が行っているローンで、低金利の商品もあります。ただし、利用できる地域や職業が限定されていることがほとんどです。

【JAのローン】

JAの組合員向けのローンです。組合費を納めて准組合員になれば、農家以外の人でも利用できるケースがあります。

【住宅ローン会社のローン】

住宅ローンを専門に扱っている会社が取り扱っているローンです。実店舗がなく、インターネット上だけで営業している会社もあります。人件費などのコストがカットできるので、比較的金利の低い商品があります。

フラット35

「フラット35」は、銀行や保険会社、ノンバンクなどが扱っている住宅ローンです。

各金融機関はあくまでも窓口で、ローン債権は住宅金融支援機構が買いとる仕組みになっています。

最長35年まで借りられる長期固定金利型の住宅ローンで、35年間全期間一律の固定型か、11年目から金利が上がる段階性かを選択できます。どちらにしても契約時に返済終了までの金利がわかるので、返済計画を立てやすいのが大きなメリットです。また、保証料も無料になります。

同じ「フラット35」でも、取り扱う金融機関ごとに独自の手数料を設定しているので、金利や手数料が異なります。利用する場合は、いくつかの金融機関を比較・検討してみるといいでしょう。

また、「フラット35」は、民間の住宅ローンに比べて、物件に対する審査が厳しいのが特徴です。建築予定の住宅が、住宅金融支援機構による耐久性などの技術基準をクリアしなければ利用できません。その一方で、人に対する条件はゆるやかで、民間の金融機関のような厳しい審査はありません。転職したばかりの人や、収入が不安定などの理由で銀行のローン審査に通りにくい人でも、利用できるケースがあります。

「フラット35」を利用できる人の要件

● 申し込み時の年齢が70歳未満であること

● 一定の収入があること

● 日本国籍をもつ人、または永住許可などを受けている外国人であること

● 「フラット35」とそのほかの借り入れ金を合わせたすべての借り入れ金の、年間返済額の年収に占める割合が、次の基準を満たしていること

年収400万円未満…30%以下

年収400万円以上…35%以下

● 申し込み本人または親族が住むための住宅の建設資金または購入資金であること(リフォームのための資金には利用できない)

「フラット35」を利用できる住宅の条件

● 一戸建ての場合、住宅の床面積が70㎡以上あること

● 住宅の耐久性などについて、住宅金融支援機構が定めた技術基準に適合していること

● 店舗や事務所と併用した住宅の場合、住宅部分の床面積が全体の2分の1以上であること

● 建設費(建設に付随して取得した土地の購入も含む)、または購入価格が1億円以下(消費税を含む)であること

住宅ローンの金利と返済方法の違いを必ず把握しておく

ローンを利用するときには、「金利」と「返済方法」を選びます。それぞれどんなものがあるのか、特徴を知っておきましょう。

●金利の種類

【固定金利型】

ローンを契約するときの金利が、返済中もずっと続く方式です。月々の返済額が一定で返済計画が立てやすく、低金利のときにローンを申し込めると、返済期間中に金利が上昇しても当初の金利のまま利用できるのがメリットです。

【変動金利型】

通常、半年に一度の割合で、金利が見直される方式です。実際の返済額は半年ごとには変わらず、5年ごとに再計算されるのが一般的です。固定金利型より低金利なのが魅力ですが、金利の変動に伴って将来の返済額も変わってくるので、返済計画が立てづらい面もあります。

【固定金利選択型】

最初に5年や10年などの期間を選択して、その間だけ金利を固定するという方式です。一定期間が終了したら、再び固定にするか、変動金利に変えるかを選びます。このとき、どちらの金利もスタート時より上がっていた場合、結果的に総返済額が増えることになります。

●返済方法の種類

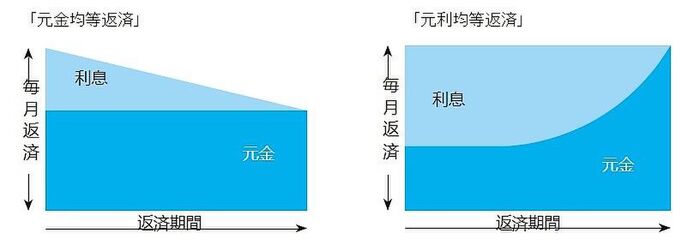

【元利均等返済】

毎回の返済額を一定にする返済方法です。はじめは返済額のなかで利息の占める割合が大きくなりますが、返済が進むにつれて元金部分が多くなります。月々の返済額が決まっているため、家計管理をしやすいのが特徴です。

【元金均等返済】

毎回の返済額の元金にあたる部分を一定にする返済方法です。最初のうちは返済額が高くなりますが、元金をどんどん返していけるので、そのぶん利息が早く減り、総返済額を少なくできます。

コメント

全て既読にする

コメントがあるとここに表示されます