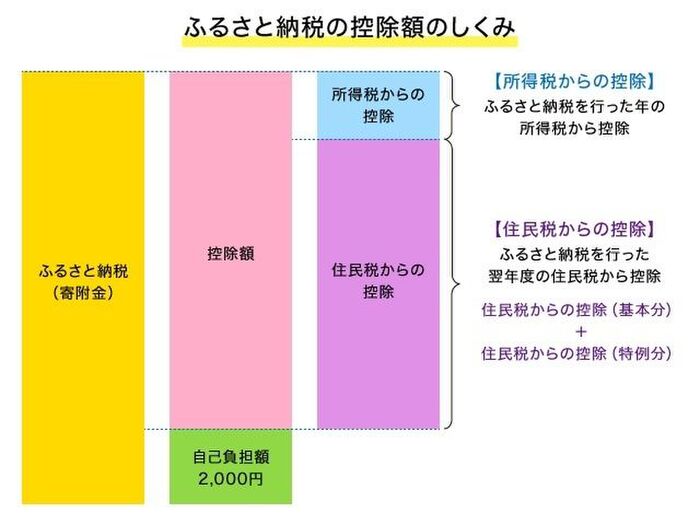

ふるさと納税をすると2,000円を超える部分について、一定の上限はありますが、所得税と翌年の住民税から原則として全額控除されます。たとえば2万円の寄付をすると1万8,000円の税金が控除され、1万8,000円の特産品を2,000円で買うのと同じ効果があります。

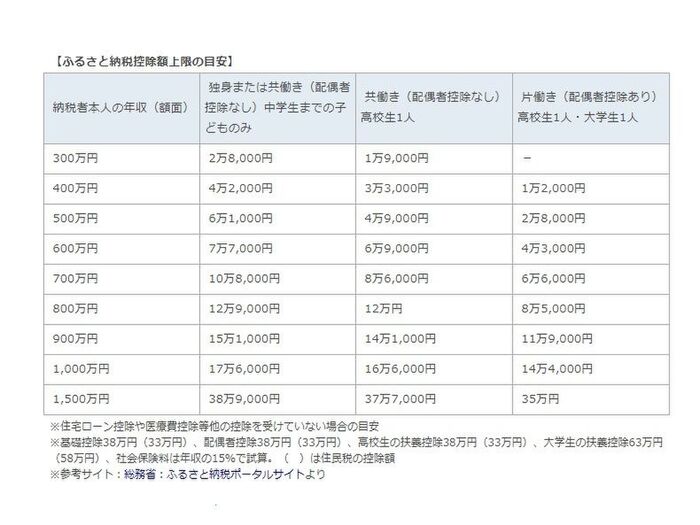

ふるさと納税の上限額は年収や扶養家族の人数等家族構成によって異なります。上限額の目安を、総務省のふるさと納税ポータルサイトを参考として、次の段落でまとめてみました。

【図】総務省:ふるさと納税ポータルサイトより http://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/mechanism/deduction.html

ふるさと納税の上限額は市区町村民税と都道府県民税の所得割額の2割が目安です。

同じ年収でも配偶者控除や高校生の子どもがいると一人につき38万円(住民税は33万円)、大学生なら63万円(住民税は58万円)の所得控除があります。収入からこうした控除を差し引いた課税所得に税率を乗じて所得税や住民税が決まるため、所得控除が多いほど所得税や住民税は少なくなります。

たとえば上の表で年収700万円を見ると、配偶者控除も子どもの扶養控除もない人のふるさと納税の上限は10万8,000円ですが、高校生1人扶養していると8万6,000円、高校生と大学生1人ずつと配偶者を扶養している場合は6万6,000円と、扶養家族が多いほど所得控除が多く、ふるさと納税の上限額は少なくなっているのがわかります。

中学生までの子どもは扶養家族であっても、年少扶養控除は廃止されていますので所得控除はありません。その代わり児童手当が給付されており、ふるさと納税の控除額の上限は子どもがいない家族と同じです。

しかし、この目安はローン控除や医療費控除等、他の控除を使っていない場合の目安です。

ふるさと納税に関する記事はこちら https://magazine.aruhi-corp.co.jp/genre/419/

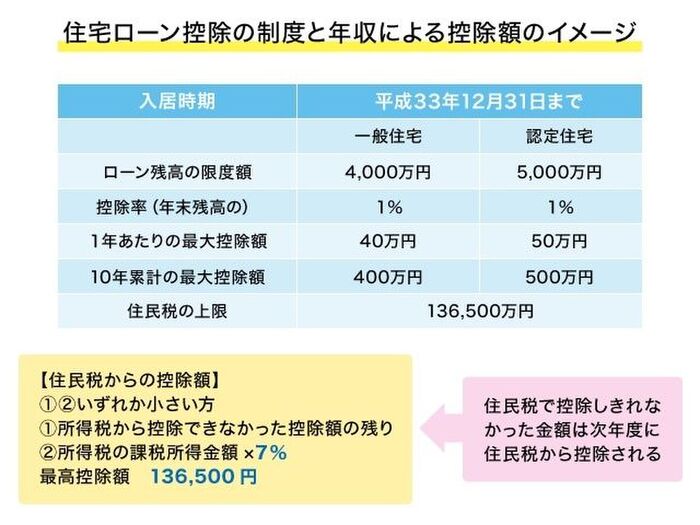

住宅ローン控除とは、一定の条件を満たした住宅ローンを利用していると、年末のローン残高の1%(認定住宅の場合は1.2%)が所得税(一部住民税)から10年間控除される制度です。最高で年間40万円(認定住宅なら50万円)の控除が受けられます。

ただし、年間40万円の控除を受けられるのは年末のローン残高が4,000万円以上で所得税を26万3,500円以上払っている人です。配偶者控除も子どもの扶養控除もない場合、年収650万以上が目安となります。もし住宅ローン控除だけで所得税と住民税をすべて控除されてしまう人がふるさと納税を行うと、減税のメリットは受けられません。

では、ローン控除を使っている人は、ふるさと納税でいくらの控除を受けられるか、どのよう計算すればいいのでしょうか。

[1]自分の所得税と住民税を把握する(給与所得者の場合)

源泉徴収票:右上の源泉徴収税額がその年に支払った所得税の額です。

住民税決定通知書:市区町村民税・都道府県民税の額を確認する。

[2]住宅ローン控除額を確認する

返済予定表:年末のローン残高を確認し、残高の1%、認定住宅であれば1.2%を乗じた額が所得税や住民税から差し引かれます。

[3]所得税と住民税からローン控除の額を差し引いた残りの額を計算する

所得税+翌年の住民税から最高で13万6,500円まで差し引くことができます。

確定申告で医療費控除を行う人も注意が必要です。たとえば、年間40万円の医療費を使い医療費控除を受ける場合10万円を控除した30万円に対する所得税と住民税が減税されます。所得税率20%の人であれば「30万円×20%(所得税)+30万円×10%(住民税)」で9万円の減税となります。

しかしその分住民税の所得割額も3万円ほど少なくなるため、ふるさと納税の上限も3万円の2割分の6,000円ほど減額されます。

また、医療費控除は必ず確定申告が必要ですので、後に述べる「ふるさと納税ワンストップ特例」は使えません。ふるさと納税には確定申告が必要になります。

他にも年末調整や確定申告でiDeCo(個人型確定拠出年金)の掛け金や保険料の控除を受けていると、その分住民税の所得割が減税となっておりふるさと納税の上限額が下がることになります。節税対策をたくさんやっている人ほど、ふるさと納税の上限額が少なくなります。

様々な控除との併用とふるさと納税を考えている方は、源泉徴収票を手元に用意して、以下のサイトで住民税を試算してみてください。住民税試算結果の課税標準額の10%が所得割額、その20%がふるさと納税の上限の目安です。

※参考:全国地方税務協議会 個人住民税税額試算システム http://www.zenzeikyo.jp/resident_tax/

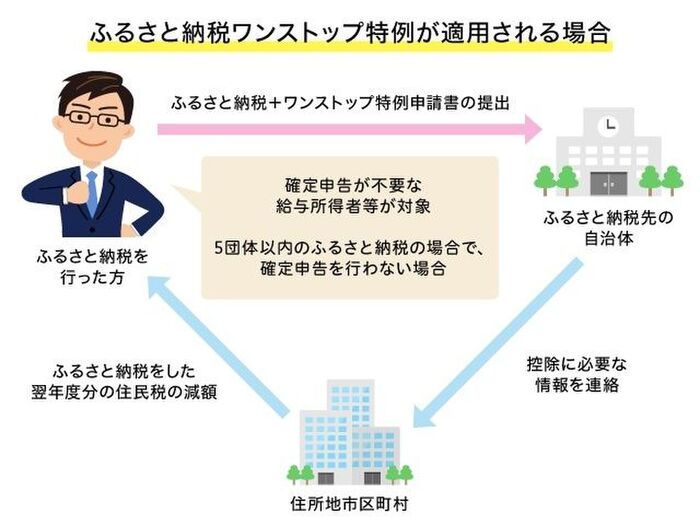

平成27年度から確定申告を行わなくても控除を受けられる「ふるさと納税ワンストップ特例」が始まりました。

ワンストップ特例ができる人の条件は以下の3つです。

[1]確定申告が必要ない給与所得者

年収2,000万円以上の給与所得者・医療費控除を行う人は対象外です。

[2]1年間の寄付先が5自治体以内

同じ自治体に複数回寄付しても1自治体となります。

[3]申し込みのたびに自治体に申請書を1月10日までに郵送していること

「寄付金税額控除に係る申告特例申請書」

「個人番号(マイナンバー)と本人確認書類」

申請書と所定の書類を期限までに自治体に送ることで、次年度の住民税が減額されます。住民税決定通知書で減税を確認しておきましょう。

また、医療費控除を受ける場合やローン控除の初年度で確定申告が必要な人は、会社員であってもワンストップ特例は使えません。必ず確定申告をしてください。

ふるさと納税は全国の特産品がお礼の品となっているため、専業主婦にも楽しみな制度です。しかし、税金を払っていない専業主婦のクレジットカードでは寄付をしても還付される税金もなく、本来税額控除も受けられないはずです。返戻品は届きますので「自分が応援する自治体に寄付をしてお礼の品をもらった」というふるさと納税の本来の目的は達していますが「減税」というメリットは受けられないかもしれません。

寄付申込者と寄付のクレジットカード決済者は同一であることが原則です。しかし、家計が一緒の場合は「家族が代わりに立て替えて支払った」というメモを残すことで控除は有効との判例があるようです。寄付者の口座に立て替え金を入金するなど「誰のお金で寄付をしたか」を示せるように対策しましょう。

また、ふるさと納税は実は自分が住んでいる自治体への納税が減る、というデメリットがあります。もともとが、都会に集中しがちな税金を地方に分散することが目的の制度です。ふるさと納税で利益の再分配をすることはいいことだと思います。しかし、自治体によってはふるさと納税による住民税の流出が多く、子育て施策など自治体の財政に影響が出ているところもあるようです。

ふるさと納税を機に、自分が住む自治体の納税の状況や税金の使い道にも目を向けましょう。自分が一生懸命働いたお金で納める税金が何に使われるのかを知るいいチャンスになるかもしれません。

有田美津子 ファイナンシャル・プランナー

ファイナンシャル・プランナー(CFP)、1級FP技能士、住宅ローンアドバイザー、相続診断士

銀行での住宅ローン相談、住宅販売、損保会社を経て独立。現在は人生と仕事の実務経験を活かし、子育て世代の住宅購入とシニア世代の住替え相談を行う。ライフプランに沿った資金計画から物件の引き渡しまで一貫したサポートが好評。共著・監修に「トクする住宅ローンはこう借りる」(自由国民社)。

参照記事 https://magazine.aruhi-corp.co.jp/0000-1383/

コメント

全て既読にする

コメントがあるとここに表示されます