財形貯蓄制度とは厚生労働省所管の「勤労者財産形成促進法」に基づいて導入された勤労者が財産を形成するための制度です。勤労者の貯蓄や住宅購入などの財産形成を促進することで勤労者の生活の安定や日本経済の発展を図ることを目的としています。誰でも利用できるわけではなく、この制度を導入している企業の従業員しか対象になりません。

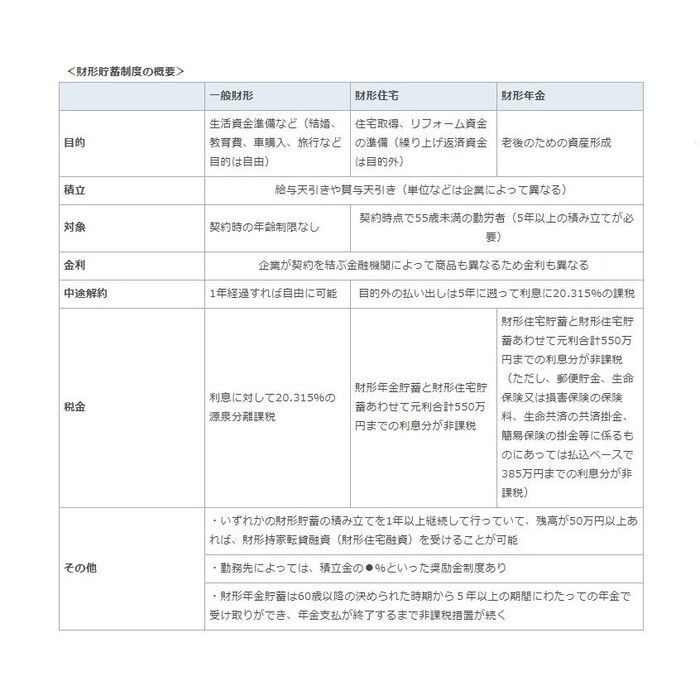

財形貯蓄は「旅行資金や結婚資金など生活資金準備が目的の一般財形貯蓄」「住宅取得やリフォーム資金準備が目的の財形住宅貯蓄」「老後の資金を貯めるための財形年金貯蓄」の目的に合わせた3種類あります。それぞれの主な特徴を簡単にまとめました。

まず、自分のライフプランにおいて、「いつまでに」「何のために」「いくら」準備する必要があるかをイメージして、旅行や車を買うための資金は一般財形、住宅取得やリフォーム資金準備には住宅財形など、目的に合わせてうまく組み合わせて活用すると良いでしょう。

財形住宅貯蓄を活用するメリットは以下の通りです。

【メリット1】

1つ目は給与天引きで自動的に確実に積み立てができる点です。手取りの中から積み立てをしようと思うと、他のことで使ってしまうケースもあるでしょう。財形は最初だけ手続きをすれば自動的に「先取り貯蓄」ができるので、少しずつ確実に資金を準備することが可能です。

また、財形は普通預金のようにすぐに引き出すことができません。所定の手続きが必要ですし、実際に手元にお金が入ってくるのに時間がかかり「引き出しにくい」ということもポイントです。

現在は金利が非常に低いので、「運用の効率性」から考えると大きなメリットはありませんが、「10年後に家を買う頭金を貯める」「10年後のリフォーム資金を貯める」といった目的を達成するための仕組みとしてはとても効果的といえます。

【メリット2】

2つ目は、運用で出た利息に税金がかからない、という点です。通常は定期や普通預金など運用して出た利息については20.315%の税金がかかります。一方で、財形住宅貯蓄は財形年金貯蓄とあわせて元利合計550万円までは非課税で運用することができます。ただし、現状では金利が非常に低いため、一般のネット銀行などの方が税金を控除しても利息が多いケースもあるため、非課税のメリットはおまけ程度、と考えておいても良いでしょう。

【メリット3】

3つ目は財形持家転貸融資(財形住宅融資)を利用できる点。これは財形貯蓄全般を活用するメリットで、積み立てを1年以上継続して行い残高が50万円以上あれば利用できます。

なお、財形住宅融資は、財形貯蓄を1年以上行い、申込日前2年以内に財形貯蓄の預け入れを行い、申込時点の財形貯蓄残高が50万円以上ある人が、残高の10倍(最高4,000万円)まで住宅取得(一定の要件あり)に必要なお金の90%まで融資を受けることができる制度です。

ちなみに財形住宅融資には

1.財住金(財形住宅金融株式会社):勤務先の企業や団体が財住金に出資しているケース

2.勤務先:勤務先が事業主転貸を行っているケース

3.共済組合:公務員の方などで、共済組合等の窓口があるケース

4.住宅金融支援機構:上記1~3に当てはまらないケース

4種類の受付窓口があり、それぞれ手数料などが変わるので、自分のケースを確認しましょう。

最近は民間の住宅ローン金利が低水準なので、財形住宅を活用する絶対的なメリットはなくなりましたが、中小企業勤労者や子ども等を扶養している場合には0.2%の金利引き下げが受けられる場合や勤務先によっては「利子補給」をしてくれる場合もあります。

【メリット4】

4つ目は、勤務先により積立金の1~5%程度の奨励金がもらえる点です。奨励金制度を導入しているのであれば、限度額まで活用しましょう。

では、財形住宅貯蓄を活用する場合の注意点も見ておきましょう。5年以内に引き出しをした、2年間積み立てがないといった場合、利子等に対する非課税措置が受けられなくなります(海外勤務をする方、3歳未満の子に係る育児休業を取得する方については、例外措置あり)。

また、財形住宅貯蓄で貯めた資金を教育資金に使う、繰り上げ返済に使うなど目的外の引き出しをした場合でも5年間遡って利息に課税されます。現在のような低金利では、もともと利息をほとんど期待できませんが、非課税というメリットも考えて利用した場合には全く意味がなくなるので注意しましょう。

また、財形貯蓄も預金保険制度での補償の対象ですが、財形も含めて合計1,000万円とその利息までが保護されます。財形は別枠で保護されるわけではない点にも注意が必要ですね。

貯蓄に関する記事はこちら https://magazine.aruhi-corp.co.jp/genre/397/

以上のように見てくると、住宅財形貯蓄は「勤務先に奨励金がある」のであれば非常に有利な仕組みではありますが、奨励金制度がないのであれば金利が高いネット銀行の定期預金などのほうが有利といえます。

ただし、財形は、給与天引きで確実に自動的に積み立てができるので、自分で計画的に積み立てができない人は積極的に活用をしましょう。

また、子育て世帯や中小企業勤労者に該当する、勤務先が利子補給を実施しているケースで民間ローンよりも低い金利で融資を受けられる場合であれば、財形住宅融資を活用することを視野に入れて、住宅財形貯蓄を活用する方法も効果的です。

なお、財形住宅貯蓄は「確実に貯める」ことを目的としているため、特に金利が低い現状では「増やす」ことはほとんど期待できません。「効率的にお金を運用する」ことも考えると「つみたてNISA」や「NISA」など、その他の仕組みも組み合わせて活用する工夫も必要といえますね。

まずは、自分の勤務先に財形貯蓄制度があるのか、金利はどうか、奨励金制度があるのかチェックして、住宅資金を準備するツールのひとつの選択肢として、自分にとっての有効活用を考えてみてはいかがでしょうか。

金子千春 ファイナンシャル・プランナー

千春コンサルティング事務所 代表

ファイナンシャル・プランナー(CFP)、1級ファイナンシャル技能士、宅地建物取引主任者、住宅ローンアドバイザー

新生銀行を経て2004年より独立。ライフプランや住宅ローンセミナー、個別相談、宅建講師、企業の従業員向け投資教育、小中学校や児童館での金銭教育など、「知らないで損をする」ことのないようにという観点から、講師や執筆を中心に活動中。

参照記事 https://magazine.aruhi-corp.co.jp/0000-1434/

コメント

全て既読にする

コメントがあるとここに表示されます